Comunicato Stampa CIDA

Cida e Itinerari Previdenziali presentano l’Osservatorio dedicato a entrate fiscali e finanziamento del sistema di protezione sociale: mentre si discute di riforma fiscale e flat tax, il 79,2% degli italiani dichiara redditi fino a 29mila euro, corrispondendo solo il 27,57% di tutta l’IRPEF, un’imposta neppure sufficiente a coprire la spesa per le principali funzioni di welfare. Un conto da 278 miliardi che, a pagare, sono allora i (pochi) soliti noti…

Roma, 1 dicembre 2022 – Il totale dei redditi prodotti nel 2020 e dichiarati nel 2021 ai fini IRPEF è ammontato a 865,074 miliardi, per un gettito IRPEF generato di 164,36 miliardi (147,38 per l’IRPEF ordinaria; 11,99 per l’addizionale regionale e 4,99 per l’addizionale comunale), in calo del 4,75% rispetto all’anno precedente. Diminuiscono anche i dichiaranti (41.180.529) e i contribuenti/versanti, vale a dire coloro che versano almeno 1 euro di IRPEF, che scendono a quota 30.327.388, valore più basso registrato dal 2008. Cala, infine, la percentuale di contribuenti che sopporta la gran parte del carico fiscale: mentre quasi la metà degli italiani (il 49,15%) addirittura non dichiara redditi, tra i versanti è l’esiguo 12,99% dei contribuenti con redditi dai 35mila euro in su a corrispondere da solo il 59,95% dell’imposta sui redditi delle persone fisiche.

Seppur fortemente condizionato da COVID-19 (e dagli effetti sui redditi delle relative misure di contenimento dei contagi), oltre che dall’aumento di bonus, sostegni al reddito e strumenti assistenziali, quello che emerge dall’ultimo Osservatorio Itinerari Previdenziali è un quadro che dovrebbe invitare a riflettere media, sindacati e classe politica alle prese con proposte di riforma difficili da sostenere. Presentata questa mattina al CNEL, nel corso di un convegno promosso in collaborazione con CIDA, anche quest’anno tra i sostenitori della ricerca, l’indagine realizza su base annuale un’analisi delle dichiarazioni individuali dei redditi IRPEF, di quelle aziendali relative all’IRAP e delle altre principali imposte dirette e indirette (tra cui IRES, ISOST e gettito IVA), con l’obiettivo di ottenere indicatori utili a comprendere l’effettiva situazione socio-economica del Paese e a verificare la tenuta del suo sistema di protezione sociale.

“Siamo ormai di fronte a paradossi inaccettabili. I nostri dati descrivono una società in cui le retribuzioni non crescono e sempre meno lavoratori sostengono il peso crescente della pressione fiscale. Il fatto che i lavoratori con redditi superiori a 35 mila euro lordi siano appena il 13% apre a un’unica alternativa: o stiamo scivolando verso un impoverimento generale non adeguato a una potenza industriale oppure in questo Paese c’è un sommerso enorme. Di fatto, stiamo continuando a favorire gli evasori”, commenta Stefano Cuzzilla Presidente CIDA. “Il risultato è il danno per chi onestamente continua a contribuire al welfare e alla solidità dei conti pubblici e che, negli ultimi decenni, è stato costantemente penalizzato da blocchi della perequazione, rivalutazioni parziali e contributi di solidarietà, perdendo potere d’acquisto. E dopo il danno, c’è anche la beffa per chi, dalla manovra, vedrà tagliato in modo lineare l’adeguamento dell’assegno pensionistico e poi non potrà accedere, dato il tetto previsto, a quota 103 che è finanziata proprio da quei tagli. Insomma, non solo chi dà di più continua a pagare per gli altri – conclude Cuzzilla -, ma si continuano a proporre soluzioni “ponte” che non risolvono le gravi contraddizioni del sistema del fisco”.

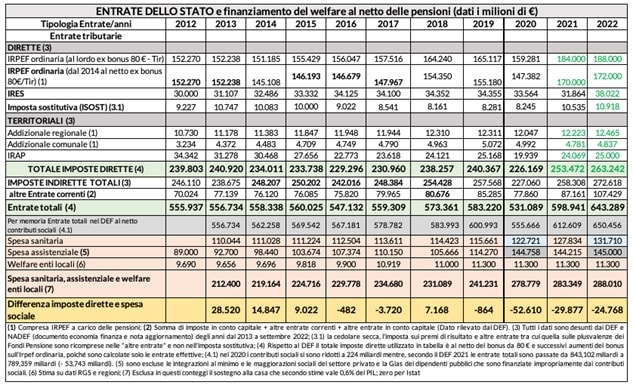

Il difficile finanziamento del welfare italiano – Come rilevato dal Centro Studi e Ricerche Itinerari Previdenziali, nel 2020 sono statati necessari 122,72 miliardi per la spesa sanitaria, 144,76 per l’assistenza sociale e altri 11,3 per il welfare degli enti locali. Un conto totale di 278,78 miliardi che, in assenza di tasse di scopo (come, ad esempio, accade per le pensioni che sono invece in attivo al netto dell’IRPEF), viene finanziato attingendo fiscalità generale: a queste sole 3 voci di spesa sono state dunque destinate nell’ultimo anno di rilevazione tutte le imposte dirette IRPEF, addizionali, IRES, IRAP e ISOST e anche oltre 50 miliardi di imposte indirette. «Negli ultimi 13 anni i redditi dichiarati sono cresciuti del 10% circa, meno dell’inflazione ed enormemente meno della spesa pubblica e, in particolare, di quella assistenziale aumentata del 98% e arrivata a toccare già nel 2020 un valore pericolosamente vicino a quello del gettito dell’IRPEF ordinaria. Bastano questi pochi dati per capire come si sia davanti a un onere molto gravoso da sostenere – ha commentato il Prof. Alberto Brambilla, curatore del volume insieme al dott. Paolo Novati – e che lascia ad altre funzioni statali, indispensabili allo sviluppo del Paese (come scuola, infrastrutture, investimenti in capitale e così via), solo le residuali imposte indirette, le accise e la strada del debito. Debito che ogni anno aumenta spaventosamente nella totale indifferenza generale, e infatti siamo il fanalino di coda in Europa per occupazione e produttività».

Tabella 1 – Il finanziamento delle prestazioni sociali: sanità, assistenza e welfare degli enti locali

Fonte: Osservatorio sulla spesa pubblica e sulle entrate 2022 dedicato alle dichiarazioni dei redditi ai fini IRPEF,

Fonte: Osservatorio sulla spesa pubblica e sulle entrate 2022 dedicato alle dichiarazioni dei redditi ai fini IRPEF,

Centro Studi e Ricerche Itinerari Previdenziali

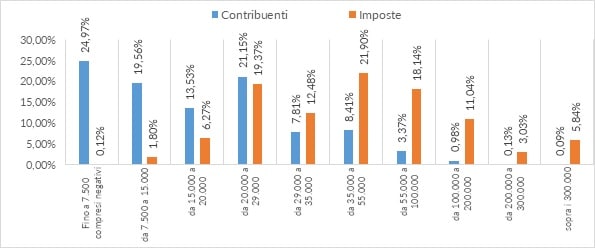

Redditi dichiarati e tipologie di contribuenti: un Paese di poveri? – Su 59.641.488 cittadini residenti in Italia all’1 gennaio 2020 sono stati 41.180.529 quanti hanno presentato una dichiarazione dei redditi nel 2021 (con riferimento all’anno di imposta precedente). A versare almeno 1 euro di IRPEF sono stati però solo 30.327.388 residenti, vale a dire poco più della metà degli italiani: a ogni contribuente corrispondono quindi 1,448 abitanti. Una fotografia che sembrerebbe poco veritiera guardando invece a consumi e abitudini di spesa (e più vicina a quella di un Paese povero che di uno Stato membro del G7): eppure, il 79,2% degli italiani dichiara redditi fino a 29mila euro e corrisponde solo il 27,57% di tutta l’IRPEF, e quindi un’imposta neppure sufficiente a coprire la spesa per le principali funzioni di welfare.

Nel dettaglio, da 0 fino a 7.500 euro lordi si collocano 9.209.590 soggetti, il 22,36% del totale, che pagano in media 22 euro di IRPEF l’anno. I contribuenti che dichiarano redditi tra i 7.500 e i 15.000 euro lordi l’anno sono 8.052.960: in questo caso, al netto del bonus Renzi e del TIR, l’IRPEF media annua pagata per contribuente è di 367 euro (253 euro per abitante), a fronte – a titolo esemplificativo – di una spesa sanitaria pro capite pari di circa 2.060 euro. Tra 15.000 e 20.000 euro di reddito lordo dichiarato (17.500 euro la mediana) si trovano 5,570 milioni di contribuenti, che pagano un’imposta media annua di 1.852 euro, che si riduce a 1.278 euro per singolo abitante; seguono da 20.001 a 29.000 euro 8.707.798 contribuenti versanti. Se si sommano tutte le fasce di reddito fino a 29mila euro, si evidenzia che il 79,20% dei contribuenti italiani versa soltanto il 27,57% di tutta l’IRPEF, e probabilmente una percentuale ancora minore delle altre imposte. Seguono quindi i redditi tra 29.001 e 35mila euro, fascia in cui si collocano 3.217.343 contribuenti pari a 4.659.657 abitanti: questi contribuenti versanti, il 7,81%, pagano un’imposta media annua di 6.377 euro, che si riduce a 4.403 euro per singolo abitante, e versano complessivamente il 12,48% delle imposte.

A salire, la scomposizione mostra invece quei poco più di 5 milioni di versanti con redditi superiori ai 35mila euro che, nella sostanza, sostengono il peso del finanziamento del nostro welfare state. Più precisamente, esaminando le dichiarazioni a partire dagli scaglioni di reddito più elevato, sopra i 100mila euro, l’Osservatorio individua solo l’1,21%

dei contribuenti che, tuttavia, versa il 19,91% delle imposte. Sommando a questi contribuenti anche i titolari di redditi lordi da 55.000 a 100mila euro (che sono 1.385.974, il 3,37% del totale, e pagano il 18,14% del totale delle imposte), si ottiene che il 4,58% paga il 38,05% dell’IRPEF. Includendo infine anche i redditi dai 35.000 ai 55mila euro lordi, risulta infine che il 12,99% paga il 59,95% dell’imposta sui redditi delle persone fisiche.

Figura 1 – La percentuale di imposte pagate dalle diverse tipologie di contribuenti (al netto di bonus da 80 euro e TIR)

Fonte: Osservatorio sulla spesa pubblica e sulle entrate 2022 dedicato alle dichiarazioni dei redditi ai fini IRPEF,

Centro Studi e Ricerche Itinerari Previdenziali

La redistribuzione della ricchezza e le proposte di riforma fiscale – Sintetizzando, dall’Osservatorio emerge una riduzione del reddito per tutti scaglioni di reddito mentre il carico fiscale, a propria volta calato in valori assoluti, rimane sostanzialmente invariato: insomma, un numero sempre più esiguo di contribuenti paga sempre di più. «Numeri su cui riflettere – ha spiegato il Presidente del Centro Studi e Ricerche Itinerari Previdenziali Alberto Brambilla, rilevando «una differenza tra le diversi classi troppo marcata e destinata ad acuirsi per effetto dei recenti provvedimenti che aumentano importo e platea dei destinatari di bonus e agevolazioni varie. Giusto aiutare chi ha bisogno ma i nostri decisori politici tendono a trascurare come queste percentuali dipendano in buona parte da economia sommersa, evasione fiscale e assenza di controlli adeguati, per le quali primeggiamo in Europa: è davvero credibile che oltre la metà degli italiani viva con meno di 10mila euro lordi l’anno?».

Tra i falsi miti sfatati dalla pubblicazione c’è di riflesso anche quello dell’oppressione fiscale, che vuole (tutti) i cittadini tartassati dal fisco e penalizzati delle eccessive imposte. Solo per pagare la spesa sanitaria, per i primi 2 scaglioni di reddito fino a 15mila euro, la differenza tra l’IRPEF versata e il costo della sanità ammonta a 51,817 miliardi; la differenza sale a 58,2 miliardi sommando i redditi da 15 a 20mila euro. Considerando anche spesa assistenziale e welfare degli enti locali, la redistribuzione totale è pari a 219 miliardi su circa 555 di entrate, al netto dei contributi sociali. In pratica, viene redistribuito il 40% di tutte le entrate e quasi il 100% delle imposte dirette, che va totalmente a beneficio del 58,06% di popolazione (corrispondente a quanti dichiarano fino 20mila euro) e, in parte, al restante 28,96% (corrispondente ai dichiaranti tra i 20 e i 35mila euro); poco nulla al 12,99% dei paganti. «Un costante trasferimento di ricchezza, sotto forma di servizi gratuiti di cui quest’enorme platea di beneficiari non si rende neppure conto – puntualizza Brambilla – davanti alle ripetute promesse di nuove elargizioni da parte della politica e alla continua minaccia di abolizione delle tax expenditures per i redditi da 35mila euro in su, trascurati persino dal virtuoso governo Draghi». Redditi, peraltro lordi, e non certo da “ricchi” che scontano però l’italico paradosso secondo il quale più tasse si pagano e meno servizi si ricevono: una progressività

occulta e pericolosa, che penalizza quanti contribuiscono regolarmente e incentiva i cittadini a evadere o dichiarare meno così da non rinunciare a prestazioni sociali o altre agevolazioni da parte di Stato, Regioni e comuni. Per il Centro Studi e Ricerche Itinerari Previdenziali resta comunque indubbio che l’effetto del combinato disposto di imposte dirette e indirette renda forse eccessiva l’imposizione fiscale in Italia, ma al tempo stesso occorre lavorare su soluzioni nuove, concretamente calate sulla realtà del Paese e che sappiano superare il fin troppo banalizzante dualismo tra “ricchi” e “poveri”.

Se il contrasto di interessi tra clienti e fornitori diretti di beni e servizi potrebbe rivelarsi un ottimo modo per favorire l’emersione e al tempo stesso agevolare le finanze delle famiglie italiane, un maggiore sviluppo del welfare aziendale, insieme alla detassazione di premi, aumenti salariali e straordinari, potrebbe essere la giusta via per ridurre il cosiddetto cuneo fiscale-contributivo a carico dei lavoratori dipendenti in modo equo e sostenibile per le casse dello Stato. «Con l’articolo 23 del cosiddetto decreto Aiuti bis, il governo Draghi ha tracciato la strada, raccolta poi anche dal più recente decreto Aiuti quarter, intervenendo per il 2022 su importo e modalità di erogazione delle somme versate dal datore di lavoro ai dipendenti esentate dal pagamento di contributi sociali e imposte previste all’art. 51, comma 3, del TUIR (i cosiddetti fringe benefit). L’estensione di quest’innovazione anche agli anni a venire e una semplificazione dell’iter di accesso al welfare aziendale, il cui eccesso di burocrazia tende oggi a ostacolarne l’utilizzo da parte delle PMI, potrebbero fare una differenza non di poco conto, stimabile fino al 15% per i redditi fino a 15mila euro e all’8% per quelli da 25mila. Tanto più che queste erogazioni di retribuzione esentasse fanno “perdere” allo Stato solo un’IRPEF molto bassa, abbondantemente recuperata con la tassazione diretta e indiretta imposta quando queste somme vengono spese. Per gli autonomi si potrebbero poi prevedere, con la stessa finalità, altre misure compensative come super ammortamenti, esenzione di una frazione di pari importo del reddito: perché non provarci?».

L’Osservatorio sulla spesa pubblica e sulle entrate “Le dichiarazioni dei redditi 2020 ai fini IRPEF e l’analisi delle imposte dirette e indirette per importi, tipologie di contribuenti e territori negli ultimi 13 anni” è disponibile per la consultazione al link: https://www.itinerariprevidenziali.it/site/home/biblioteca/pubblicazioni/dichiarazioni-dei-redditi-ai-fini-irpef-2020.html

Scarica il Comunicato Stampa in PDF

CIDA è la Confederazione sindacale che rappresenta unitariamente a livello istituzionale dirigenti, quadri e alte professionalità del pubblico e del privato. Le Federazioni aderenti a CIDA sono: Federmanager (industria), Manageritalia (commercio e terziario), FP-CIDA (funzione pubblica), CIMO (sindacato dei medici), Sindirettivo (dirigenza Banca d’Italia), FENDA (agricoltura e ambiente), Federazione 3° Settore CIDA, FIDIA (assicurazioni), SAUR (Università e ricerca), Sindirettivo Consob (dirigenza Consob), Sumai-Assoprof (Sindacato Medici ambulatoriali). Per info: www.cida.it

Itinerari Previdenziali è una realtà indipendente che opera da oltre 15 anni in attività di ricerca, formazione e informazione nell’ambito dei sistemi di protezione sociale – pubblici e privati – e del loro finanziamento, delle politiche fiscali e di economia e finanza, con l’obiettivo di contribuire a sviluppare la cultura previdenziale, economica e finanziaria del Paese. A tale scopo, si rivolge dunque sia al grande pubblico, con iniziative di sensibilizzazione e alfabetizzazione, sia a policy maker e operatori di settore, presso i quali alimenta il dibattito e sviluppa l’approfondimento dei vari ambiti del welfare. Per info: www.itinerariprevidenziali.it